Afschaffing van de dividendbelasting: wie wint er nou?

Het voornemen om de dividendbelasting af te schaffen is omgeven door veel mist. Niet alleen de oorsprong van het idee is onduidelijk, over de bedoelde en onbedoelde effecten doen ook verschillende verhalen de ronde. Daarom voerde SOMO een analyse uit op basis van de aandeelhouders van de 10 grootste AEX-bedrijven en de bilaterale belastingafspraken.

Premier Rutte heeft vooral veel beeldspraak nodig gehad bij de verdediging van het plan door gebrek aan een heldere analyse en cijfermatige onderbouwing. De coalitiegenoten kijken vooralsnog vooral de andere kant uit. De geringe tegenstand komt van het CPB dat geen effecten ziet en een ministerie van Financiën dat in 2014 nog tegen de afschaffing was vanwege de hoge kosten, de ontbrekende baten, en het feit dat dit een verschuiving van de last naar binnenlandse verhoudingen met zich mee zou brengen.

De afschaffing stond niet in de verkiezingsprogramma’s van de coalitiepartijen, maar vormt wel al ruim 8 jaar een vast onderdeel van de lobby vanuit de Amerikaanse kamer van koophandel (AmCham), VNO-NCW en een handvol Nederlandse multinationals. De uitkomsten van de afschaffing van deze belastingmaatregel wordt voorgesteld als een impuls voor het Nederlandse vestigingsklimaat en wordt vaak en passant gekoppeld aan ‘hoofdkantoren’ en ‘banen’. Brexit komt ook veel voorbij als mogelijke motivatie: “Nederland moet wel blijven concurreren”. Het Verenigd Koninkrijk heft geen bronbelasting op dividend en dat maakt dit land aantrekkelijk, is de gedachte. Zeker als na de boedelscheiding met de EU het eiland vrij is om zich als belastingparadijs in de verkoop te doen.

Wat doet de afschaffing van de dividendbelasting?

De afschaffing van de dividendbelasting heeft voor buitenlandse investeerders twee mogelijke uitkomsten. De meest voorkomende uitkomst is een verschuiving van het betalen van belasting in Nederland naar het betalen van belasting in het thuisland van de investeerder. Deze uitkomst betekent dat de investeerder door deze maatregel er netto niet op vooruit gaat. De tweede uitkomst betreft investeerders die in het thuisland niet de betaalde dividendbelasting kunnen verrekenen (of vrijgesteld zijn). Voor deze investeerders betekent de afschaffing van de dividendbelasting dat ze deze belasting in hun zak kunnen steken. Investeerders uit deze tweede groep houden dus direct geld over.

Nederlandse dividendbelasting lijkt voornamelijk te worden geheven over dividend betaald aan aandeelhouders met een klein belang in het betreffende bedrijf, aangezien wetgeving afkomstig uit de EU Moeder-Dochter Richtlijn dividend betaald aan houders van meer dan 5% van de aandelen binnen de EU vrijstelt van dividendbelasting. Verder worden dividendbetalingen naar buitenlandse investeerders met een belang van meer dan 10% in het uitkerende bedrijf uit een verscheidenheid aan landen (waaronder de VS en Japan) onder bilaterale belastingverdragen (deels) vrijgesteld van belasting. Aangezien macro data over uitgaande dividendbetalingen aan aandeelhouders van Nederlandse bedrijven met een totaal belang van minder dan 5 procent (de voornaamste groep buitenlandse aandeelhouders die dividendbelasting betaalt) niet beschikbaar is, is op deze wijze geprobeerd een inschatting te maken van de gevolgen van het opheffen van de Nederlandse dividendbelasting. De Nederlandse Belastingdienst beschikt waarschijnlijk wel over de benodigde informatie om een meer uitgebreide analyse te doen. En zou hier wellicht toe in staat zijn, mocht zij daarom gevraagd worden.

SOMO deed een analyse op basis van de aandeelhouders van de 10 grootste AEX-bedrijven. Naast de uitsplitsing van het domicilie van de aandeelhouders werd gekeken naar de belastingafspraken met Nederland om te zien in welk land de aandeelhouder voordeel heeft van de afschaffing van de dividendbelasting, en in welk land de belastingdienst.

De uitkomst van deze berekening is dat 77 procent van de aandelen van de grootste Nederlandse beursgenoteerde bedrijven in handen is van aandeelhouders gevestigd in een land waar de afschaffing van de dividendbelasting direct als inkomsten doorvloeit naar de belastingdienst. Voor 23 procent van de aandeelhouders geldt dat de aandeelhouders hieraan een netto voordeel hebben. Op basis van deze gegevens doet een schatting vermoeden dat Nederland dan meer dan driekwart van de geschatte €1,4 miljard − die verloren gaat met het opheffen van de dividendbelasting − bijna €1,1 miljard cadeau doet aan belastingdiensten in het buitenland.

Wat zijn nu de cijfers?

Van de 20 grootste investeerders in Nederland (gemeten aan directe buitenlandse investeringen) zijn er slechts vier landen die de betaalde dividendbelasting niet verrekenen, noch vrijstelling verlenen. Dit zijn het Verenigd Koninkrijk, Bermuda, Kaaimaneilanden en Cyprus.

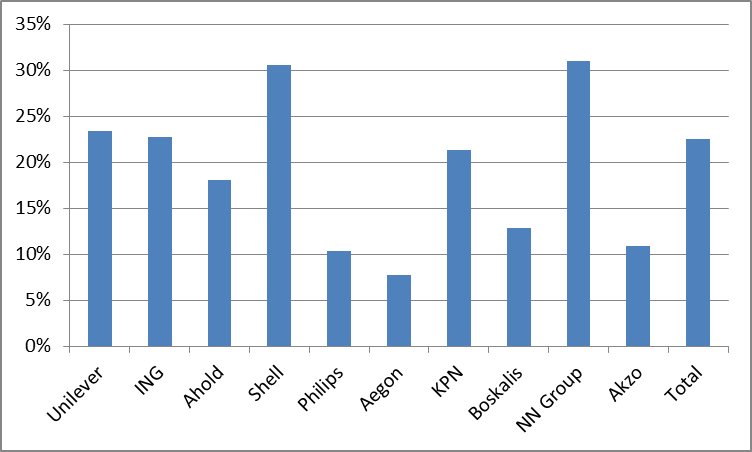

Als we kijken naar AEX-bedrijven dan zien we het volgende beeld. Bij Shell (31 procent) en NN Group (31 procent) is het deel van aandeelhouders uit landen waar voordeel te behalen is uit de afschaffing van de dividendbelasting vrij groot, met name de vestiging in het Verenigd Koninkrijk. Bij andere beursgenoteerde bedrijven ligt dit percentage iets lager, maar nog altijd tussen 8 procent (Aegon) en 23 procent (Unilever). Het gewogen gemiddelde is 23 procent.

Percentage van de aandeelhouders die nu Nederlandse dividendbelasting niet kunnen verrekenen, en dus baat hebben bij kabinetsplannen

De NOS berichtte op 8 november 2017 dat Shell, Unilever, Philips, en Akzo Nobel in het verleden voor opheffing van de dividendbelasting lobbyden. Opvallend aan de percentages in de grafiek hierboven is dat deze vier bedrijven op zijn hoogst een omvangrijke minderheid aan aandeelhouders hebben die de Nederlandse dividendbelasting niet met hun eigen belastingverplichtingen kunnen verrekenen. Het opheffen van de Nederlandse dividendbelasting zou dan in het geval van Philips en Akzo Nobel, betekenen dat ten gunste van een klein deel van de aandeelhouders − met respectievelijk 11 procent en 10 procent van de totale aandelen − Nederland het recht ‘op het belasten van al het dividend uitbetaald door beide bedrijven’ op zou geven. Dit zou ten goede komen van de schatkist in het thuisland van de rest van de investeerders, die voorheen de dividendbelasting met hun eigen belastingverplichtingen moesten verrekenen.

Belasting op dividendbetalingen voor de 10 grootste AEX-bedrijven is dus voor slechts 23 procent niet te verrekenen met belastingverplichtingen van de ontvangers. Dit betekent dat voor de overige 77 procent van de aandelen de desbetreffende aandeelhouders in de 10 grootste AEX-fondsen geen netto voordeel ondervindt van het opheffen van de Nederlandse dividendbelasting. In het geval van deze 77 procent zullen vooral de thuislanden van de investeerders erop vooruitgaan, omdat de Nederlandse dividendbelasting daar niet langer verrekend hoeft te worden. Dit zal leiden tot een stijging van de belastinginkomsten.

Mits deze ‘77 procent om 23 procent’-verdeling representatief is voor buitenlandse aandeelhouders van Nederlandse bedrijven, dan zou dat betekenen dat het opheffen van de dividendbelasting ongeveer €322 miljoen netto voordeel biedt aan bedrijven. Terwijl het zou zorgen voor bijna €1,1 miljard aan extra belastinginkomsten voor buitenlandse overheden. Op basis van deze cijfers, en bij gebrek aan een uitgebreidere analyse van de gevolgen van het voorgestelde beleid, lijkt het er zodoende op dat dit beleid bedrijven weinig oplevert, terwijl het de overheid veel kost.

Maar wie zijn dan de winnaars waar we het allemaal voor doen?

De winnaars zijn aandeelhouders die in het Verenigd Koninkrijk of belastingparadijzen zijn gevestigd. Voor de 10 onderzochte AEX genoteerde bedrijven zijn deze aandeelhouders voor een groot deel hedgefondsen en vermogensbeheerders. Vooral vermogensbeheerder Blackrock komt vaak naar voren als aandeelhouder van deze 10 Nederlandse bedrijven en zal waarschijnlijk veel profiteren van het opheffen van de Nederlandse dividendbelasting. Opvallend is ook dat een groot deel van deze fondsen niet de Britse nationaliteit heeft − zoals Blackrock (VS), State Street (VS), JPMorgan Asset Mangement (VS) en UBS Asset Management (Zwitserland) − maar dat zij enkel via dochterondernemingen in het Verenigd Koninkrijk in deze AEX-bedrijven geïnvesteerd hebben.

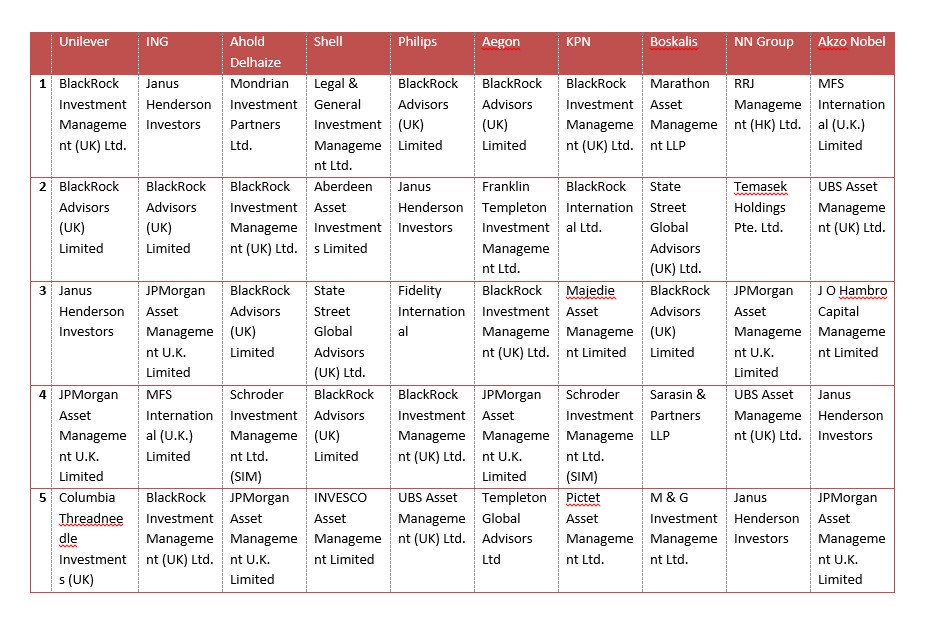

In de bijlage is een lijst te vinden met de top 5 belangrijkste aandeelhouders − gevestigd in landen waar de Nederlandse dividendbelasting niet verrekenbaar is landen − voor de 10 grootste AEX genoteerde bedrijven.

Conclusies

Uit de analyse van de aandeelhouders van de 10 grootste AEX-bedrijven en de bilaterale belastingafspraken trekt SOMO de volgende conclusies:

SOMO ziet voornamelijk een verschuiving van belasting die in Nederland wordt afgedragen naar belasting die in het buitenland wordt afgedragen. Netto betekent dit een verlies voor de Nederlandse schatkist, zonder dat Nederlandse aandelen aantrekkelijker worden.

Er is een groep aandeelhouders die investeert vanuit onder andere het Verenigd Koninkrijk, Singapore, Hong Kong en de Bahama’s, die wel een direct voordeel hebben. Deze aandeelhouders lijken veelal investeringsfondsen te zijn die opereren vanuit het Londense financiële centrum. Voorbeelden zijn: State Street, JPMorgan en Blackrock. Het belang van deze specifieke groep aandeelhouders, voor een groot deel hedgefondsen, lijkt zwaarder te tellen dan het bredere maatschappelijke belang. Naast het voordeel dat deze groep investeerders ontvangt, gaat ook nog drie keer zoveel aan belastinginkomsten verloren aan buitenlandse overheden.

Nederland wordt zo nog aantrekkelijker voor dividendstromen naar belastingparadijzen waar geen verrekening of vrijstelling mogelijk is. Nederland heeft de grootste inwaartse investeringsstromen van de wereld. Deze investeringen zijn vooral geconcentreerd in de omvangrijke brievenbussector en genereren buitensporig hoge dividendstromen die buiten de dividendbelasting vallen. Door het afschaffen van de dividendbelasting versterkt Nederland haar positie als belastingparadijs. belastingparadijs

De positie van het Verenigd Koninkrijk en een brede groep van belastingparadijzen (die de dividendbelasting van andere landen niet verrekenen) wordt als vestigingslocatie voor investeerders versterkt. Zolang de meeste landen een dividendbelasting hebben en deze met elkaar verrekenen, is het Verenigd Koninkrijk een relatief dure vestigingslocatie voor aandeelhouders als het gaat om buitenlandse dividendinkomsten. Nederland kan als grootste doorvoerland van directe investeringen in de wereld een groot effect hebben op de strategische versterking van Londen als financieel centrum. Het argument dat Nederland de dividendbelasting af moet schaffen omwille van de aankomende Brexit, lijkt toch vooral de wereld op zijn kop te plaatsen.

Achterliggende informatie en berekeningen voor deze analyse zijn op aanvraag beschikbaar.

Tabel: top 5 aandeelhouders (op basis van aantal aandelen) geregistreerd in jurisdicties waar Nederlandse dividendbelasting niet verrekenend mag worden, en die zodoende netto voordeel zullen ondervinden van de afschaffing

SOMO is lid van het netwerk Tax Justice Nederland