Hoe Duitse en Franse banken hielpen om Griekenland bankroet te krijgen

Profiteurs van de Eurozone: Hoe Duitse en Franse banken hielpen om Griekenland bankroet te krijgen. Alexis Tsipras, de premier van Griekenland, heeft een referendum uitgeroepen voor komende zondag om de Europese Unie en het IMF het hoofd te bieden die dit land proberen te dwingen om akkoord te gaan met drastische bezuinigingen in ruil voor het herfinancieren van de schulden van het land. Op dit moment is Griekenland zo’n 323 miljard Euro verschuldigd aan schuldeisers, wat neerkomt op 175 percent van het bruto binnenlands product van het land. Hoe is het land er toe gekomen om zoveel schulden op te bouwen?

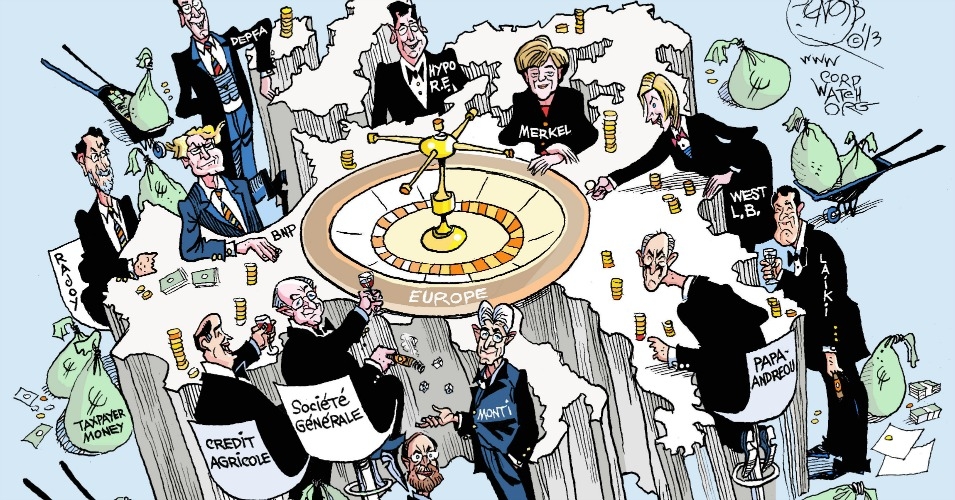

(Origineel verschenen op Common Dreams, vertaling globalinfo.nl CartoonvanCorpWatch door Khalil Bendip)

“We zouden hier duidelijk over moeten zijn: bijna niets van de enorme hoeveelheid geld die aan Griekenland is geleend is daar daadwerkelijk beland,”schreef Joseph Stiglitz, voormalig hoofd-econoom van de Wereldbank en winnaar van de Nobelprijs voor economie vandaag in dagblad The Guardian. “Het geld is gebruikt om schuldeisers uit de private sector te betalen – waaronder Duitse en Franse banken.”

Een recent rapport van CorpWatch – The Euro Zone Profiteers – kan behulpzaam zijn om verder licht te werpen op deze zaak. Terwijl het waar is dat corrupte Griekse politici miljarden van deze banken geleend hebben voor duistere overheidsprojecten, was er een hele goede reden dat de financierders deze snelle leningen gaven: ze stonden onder druk van bureaucraten van de Europese Unie om op de mondiale markt te concurreren met banken uit de VS en het Verenigd Koninkrijk.

Neem de Duitse banken. Terwijl de Anglo-Amerikaanse banken gedomineerd worden door veel dochterondernemingen van een paar grote banken, had Duitsland in 1990 zo’n 4000 unieke instellingen die samen een systeem vormden met drie peilers van spaarbanken, coöperatieve banken en private banken. Deze banken leidden een bescheiden leven op basis van minuscule winsten van een percent vergeleken met de vier Britse mega-banken, die prat gingen op winsten van zo’n 30 percent op ‘equity’ (private durfinvesteerders, vert.). Onder druk van Brussel, besloot de Duitse regering enkele grotere banken te bewegen om meer “markt-georiënteerd” te worden door het intrekken van staatsgaranties` die bekend staan als “anstaltslast” en “gewährträgerhaftung” om ze te ondersteunen in tijden dat het verkeerd gaat.

Vergelijkbaar begon Premier Jacques Chirac een proces van het privatiseren van Franse banken aan het einde van de jaren 1980 om “de verantwoordelijkheden naar het bedrijfsleven toe niet uit de weg te gaan.” (De banken waren in de loop van de tijd genationaliseerd door Generaal Charles de Gaulle in 1945 en door President Pierre Mauroy in 1982) Net als de Duitse, genoten de Franse banken staatsbescherming, waardoor ze makkelijk geld konden binnenhalen om uit te lenen.

De Europese Unie stond hier volledig achter, aangezien ze wilden dat Europese ondernemingen zouden concurreren op de wereldmarkt. “ Soms wordt beweerd dat competitie niet iedereen ten gunste komt: Het kan voordeliger zijn voor grotere bedrijven, maar kleinere benadelen. Ik ben het niet met die visie eens,” vertelde Mario Monti, de Europese Commissaris voor Mededingingsbeleid, in oktober 1997. “Natuurlijk zal competitie grotere efficiëntie belonen. Het zal druk uitoefenen op bedrijven die slechter presteren en op sectoren die al lijden van structurele problemen.”

Maar Franse banken wisten dat ze geen miljarden zouden binnenslepen door in Duitsland de slag aan te gaan, noch hadden Duitse banken de verwachting dat ze de Fransen zouden kunnen overwinnen. Ze keken daarentegen naar een simpelere en makkelijkere markt om hun overvloedige hoeveelheden geld uit te lenen – de armere, veelal zuidelijke Europese staten die ingestemd hadden om deel te nemen aan de lancering van een gemeenschappelijk munt met de naam Euro in 1999.

De logica was helder: midden jaren 1990 zweefden de nationale rentestanden in Griekenland en Spanje, bijvoorbeeld, rond de 14 percent, en op een vergelijkbaar niveau in Ierland gedurende de valuta-crisis van 1992-1993. Dus kredietnemers in deze landen verwelkomden bankiers uit het noorden gretig, met hun ogenschijnlijk onuitputtelijke voorraden goedkoop geld tegen rentetarieven van zelfs maar tussen de 1 en 4 percent.

Neem het geval van Georg Funke, die de leiding had over Depfa, een Duitse publieke hypotheekbank. Depfa hielp Athene om een goeie kredietklassificatie (‘rating’) te krijgen, haalde 265 miljoen Euro op voor de Griekse (overheids) spoorwegen, hielp Portugal om 200 miljoen Euro te lenen om een drinkwatersysteem op te bouwen, en gaf 90 miljoen Euro aan Spanje om een door een particulier bedrijf geëxploiteerde snelweg te bouwen in Galicië. Een tijd lang had de middenklasse in Griekenland, net als die in Spanje en Ierland, baat bij de stimulans van uitgaven voor infrastructuur. Toen Depfa in 2008 bijna ten onder ging, werd Funke ontslagen.

Of neem het geval van Georges Pauget, de CEO (directeur) van Crédit Agricole in Frankrijk, die de Griekse Emporiki Bank in 2006 kocht voor 3,1 miljard Euro. Gedurende de volgend zes jaren verloor Emporiki elk jaar massaal geld, dat verspild werd in de ene dwaze onderneming na de andere, tot het uiteindelijk in oktober 2012 door Crédit Agricole verkocht werd voor 1 Euro – niet een miljard of zelf maar 1 miljoen euro maar één simpele euro – aan Alpha Bank. Opgeteld verloor Crédit Agricole 5,3 miljard Euro.

Geld kwam ook in stromen binnen van andere banken, zoals Dexia uit België. Via Kommunalkredit leende Dexia 25 miljoen Euro aan Yiannis Kazakos, de burgemeester van Zografou, een buitenwijk van Athene, om land te kopen voor de bouw van een winkelcentrum. Het gaf vergelijkbare leningen aan ander Griekse gemeentelijke autoriteiten, waaronder in Acharnon, Melisia, Metamorfosis, Nea Ionia, Serres en Volos.

“De tsunami van goedkoop krediet die tussen 2002 en 2007 over de planeet rolde was niet alleen maar geld, het was verleiding,” schreef de financiële schrijver Michael Lewis in Vanity Fair. “Complete landen werd verteld, “Niemand kijkt, je kunt doen wat je maar wilt, en niemand zal er ooit vanaf weten.”

Bloomberg (mediaconcern van oa. Businessweek, vert.) deed onderzoek naar statistieken van de Bank for International Settlements en onthulde dat Duitse banken het verbijsterende bedrag van 704 miljard dollar hebben uitgeleend aan Griekenland, Ierland, Italië, Portugal en Spanje, voor december 2009. Twee van Duitslands grootste particuliere banken – Commerzbank en Deutsche Bank – leenden 201 miljard dollar uit aan Griekenland, Ierland, Italië, Portugal en Spanje, volgens gegevens die BusinessInsider heeft vergaard. En BNP Paribas en Crédit Agricole uit Frankrijk leenden 477 miljard dollar aan Griekenland, Ierland, Italië, Portugal en Spanje.

Er bestaat een prachtige parallel van deze situatie van goedkoop en makkelijk geld in de recente sub-prime hypotheek-crisis in de VS.

In een boek dat onlangs uitkwam A Dream Foreclosed: Black America and the Fight for a Place to Call Home legt de auteur Laura Gottesdiener uit dat 30 jaar geleden Afro-amerikanen niet in staat waren om geld te lenen om huizen te kopen vanwege een praktijk die ‘redlining’ (rode strepen trekken) werd genoemd. Banken trokken fictieve rode lijnen om bepaalde buurten waarvan de bewoners geen geld konden lenen, zelf als ze goed banen en krediet hadden.

Vandaag de dag is ‘redlining’ verboden, maar het omgekeerde is gebeurd. In de jaren 1990 werd aan arme mensen overal in de VS 100 procent leningen aangeboden (dwz: het volledige aankoopbedrag zonder een vereiste van eigen inbreng, vert.) om huizen te kopen tegen lage rentes en zonder enig onderpand van betekenis.

“De hypotheekmarkt voor blanke Amerikanen was verzadigd. Er kon geen geld meer worden geslagen uit het verkopen van hypotheken aan blanke Amerikanen. De banken hadden nieuwe consumenten nodig,” vertelde Gottesdiener aan Corporate Crime Reporter magazine. “Dus gingen ze naar de markt van minderheden. Maar ze verkochten daar niet de conventionele leningen. Ze verkochten van die ongelofelijke uitbuitende ‘roofleningen’ (‘predatory loans’).”

Wij weten hoe het de sub-prime crisis in 2008 verging – en die deed bijna de hele mondiale economie instorten.

Wat er gebeurde na de creatie van de Euro was heel vergelijkbaar. De Griekse regering is vandaag de dag geld schuldig aan Duitsland en Frankrijk niet alleen omdat ze geld leenden voor mislukte projecten, maar ook omdat de bankiers ze aangezet hebben om geld aan te nemen dat ze onder normale omstandigheden nooit goedgekeurd zouden hebben gekregen.

Maar zoals Stiglitz heeft opgemerkt, zijn deze Duitse en Franse banken nu gered. Een rapport van ATTAC-Oostenrijk liet zien dat 77 percent van de 207 miljard Euro die werd overgemaakt in het kader van het zogenaamde reddingsplan naar de financiële sector ging en niet naar de bevolking.

Hoe de Grieken komende zondag zullen stemmen over het soberheidspakket van de EU is moeilijk te voorspellen, maar er moet meer ondernomen worden. Het is tijd om onderzoek te doen naar de bankiers die de EuroZone crisis hebben veroorzaakt en om hen verantwoordelijk te houden.

Maar de bankiers zijn niet de enigen. Er moeten repercussies zijn voor de bureaucraten van de Europese Unie en politici die het idee hebben aangewakkerd dat vrije markt competitie bij financiële diensten iedereen ten gunste zou komen. En niet in het minst zou er een serieus debat moeten komen over hoe we al die beslissingen terug kunnen draaien die gebruikt werden om de Europese binnenlandse markt voor financiële diensten te creëren.

—————

Pratap Chatterjee is de auteur van twee boeken over de ‘war on terror’ Halliburton’s Army: How a Well-Connected Texas Oil Company Revolutionized the Way America Makes War and Iraq, Inc. (Seven Stories Press, 2004). Hij is uitvoerend directeur van CorpWatch en zit in het bestuur van zowel Amnesty USA als Corporate Europe Observatory.